Poradnik –

Jak założyć firmę?

W poniższym poradniku chcielibyśmy w prosty sposób wyjaśnić wszelkie wątpliwości jakie mogą stać przed początkującym przedsiębiorcą. Będą tu poruszane głownie zagadnienia formalne jakie trzeba spełnić aby firmę otworzyć.

- Pierwszy etap to przede wszystkim praca koncepcyjna. Osoba, która chce otworzyć działalność musi przede wszystkim odpowiedzieć sobie na pytanie: ,,Czym chcę się zajmować?” Warto odpowiedź połączyć z pytaniem: ,,Co lubię robić?” Następnie dobrą praktyką jest zbadanie konkurencji. Nie ma sensu np. brnąć w lokalne usługi fryzjerskie skoro miejscowość, w której chcesz pracować posiada już 5 salonów, a miejscowość liczy 1000 mieszkańców. Oczywiście jeśli lubisz rywalizację możesz próbować, musisz jednak znać wszystkie słabe punkty konkurencji i zrobić wszystko aby u Ciebie ich nie było. Następnie najlepszym rozwiązaniem na tym etapie będzie sporządzenie biznesplanu, w którym dokładnie opracujemy szczegóły naszej działalności od źródeł finansowania, planowanych kosztów po koncepcje logo i kolorystyki.

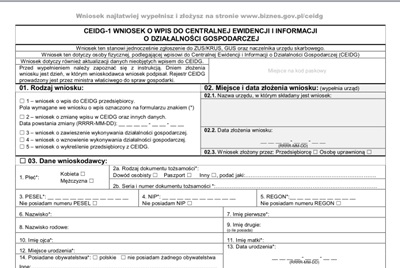

2. Jeśli punkt 1 mamy opracowany, możemy przejść do czynności stricte związanych z rejestracją działalności. Najlepiej będzie w tej chwili pobrać wniosek ze strony CEIDG i przeczytać jego treść. Pierwsza strona to dane dotyczące tożsamości i adresowe przyszłego przedsiębiorcy. Druga strona nie powinna również stanowić problemu o ile praca koncepcyjna i przygotowanie biznesplanu przebiegły sumiennie. Kody PKD (Polska Klasyfikacja Działalności) określają czym będzie zajmować się Twoja firma, można je znaleźć w formie tabeli na stronie. Jeśli potrzebnych jest więcej pól niż 9 należy wypełnić wniosek CEIDG-RD. Nie należy jednak zbyt mocno przejmować się jeśli czegoś zapomnimy wpisać. Kody PKD można edytować w każdej chwili.

3. Analizując dalej pola we wniosku na trzeciej stronie pojawiają się zagadnienia związane z ubezpieczeniem społecznym. Mamy do wyboru ubezpieczenie ZUS, KRUS (przy spełnieniu warunków bycia rolnikiem), ubezpieczenia za granicą. Aby wyjaśnić te zagadnienia należy najpierw wyjaśnić różnicę między płatnikiem składek a ubezpieczonym. Płatnik składek to osoba, która odpowiada za prawidłowe wyliczanie składek i ich uiszczanie na koncie w ZUS. Płatnikiem jest np. pracodawca wyliczający i płacący składki za pracownika. Ubezpieczonym jest osoba objęta ubezpieczeniem społecznym czyli np. pracownik. Właściciel firmy ma funkcję podwójną jest płatnikiem i ubezpieczonym. Jako płatnik przedsiębiorca zostaje zgłoszony automatycznie przy wypełnieniu i złożeniu wniosku do CEIDG. Aby zgłosić siebie jako ubezpieczonego właściciel firmy ma trzy rozwiązania.

- Musi mieć przygotowany formularz zgłoszeniowy ZZA albo ZUA lub ZCNA w momencie składania wniosku do CEIDG i załączyć go do tego wniosku

- Może zrobić to później zgłaszając powyższe dokumenty bezpośrednio do ZUS

- Może poprosić o pomoc biuro rachunkowe, które po otrzymanym upoważnieniu zgłosi go do ubezpieczenia.

Należy jednak pamiętać, że na zgłoszenie do ZUS siebie jako ubezpieczonego jest tylko 7 dni od powstania obowiązku ubezpieczenia czyli od momentu złożenia wniosku o wpis do CEIDG. Formularzem ZZA zgłaszamy się do ubezpieczenia zdrowotnego (czyli np. dzięki temu ubezpieczeniu możemy nieodpłatnie korzystać ze służby zdrowia). Formularz mogą zgłosić np. Ci, którzy mają prawo do skorzystania z ulgi na start lub są zatrudnieni na etacie w innej firmie i tam płacą pełny ZUS. Z formularza ZUA korzystamy wtedy gdy chcemy zgłosić się do ubezpieczenia emerytalnego, zdrowotnego i dobrowolnie chorobowego. Formularz ZCNA przedkładamy jeśli chcemy zglosić do ubezpieczenia członków rodziny.

4. Kolejnym ważnym zagadnieniem przy wypełnianiu wniosku jest określenie formy zobowiązania wobec Urzędu Skarbowego. Na tym etapie musimy wiedzieć, w którym Urzędzie Skarbowym będziemy się rozliczać. Jako przedsiębiorcy możemy również wybrać formę opodatkowania. Mamy do wyboru 4 opcje:

a) Zasady ogólne – skala podatkowa głównymi cechami tej formy są:

- zmienne oprocentowanie dochodu. Dla dochodu do 85.528 zł obowiązuje 18%. Po przekroczeniu tej wartości dochodu w roku stawka podatkowa wynosi 32%.

- należy prowadzić księgę przychodów i rozchodów, a po przekroczeniu przychodu netto 2 mln euro pełne księgi rachunkowe.

- przychody możemy pomniejszyć o koszty uzyskania przychodów

- można skorzystać z kwoty wolnej od podatku

b) Podatek liniowy – główne cechy to:

- jedna stawka podatkowa 19% bez względu na wysokość dochodów

- należy prowadzić dokumentację księgową jak w skali podatkowej

- brak możliwości skorzystanie z kwoty wolnej od podatku

c) Ryczałt od przychodów ewidencjonowanych – forma charakteryzuje się:

- stawką podatkową od 2% do 20% w zależności od rodzaju prowadzonej działalności. Jeśli np. chcesz wykonywać wolny zawód lekarza będzie obowiązywać stawka najwyższa czyli 20% natomiast wykonując usługi np. jako hydraulik 8,5%

- należy prowadzić ewidencję przychodów

- w dowolnym momencie można zmienić tą formę opodatkowania

- nie wszystkie rodzaje działalności mogą być objęte tą formą

d) Karta podatkowa – jej cechy szczególne to:

- stawka podatku jest określana kwotowo przez naczelnika właściwego US. Zależy od rodzaju prowadzonej działalności, liczby mieszkańców, liczby pracowników

- brak obowiązku prowadzenia ewidencji przychodów czy kosztów

- ubezpieczenia społeczne nie obniżają stawki podatku

- zmiany tej formy w trakcie roku podatkowego można dokonać jedynie w ciągu 14 dni od decyzji naczelnika US o wysokości stawki podatkowej lub zmiany jej wysokości.

- tej formy można używać jedynie do ściśle określonych rodzajów działalności głównie rzemieślniczych

Wybór odpowiedniej formy opodatkowania dochodu jest kluczowy. Jeśli masz wątpliwości w tym zakresie skonsultuj się z księgowym. W niektórych przypadkach zmiany będziesz mógł dokonać dopiero w kolejnym roku podatkowym.

Następnym krokiem w wypełnianiu wniosku jest forma wpłat zaliczki oraz rodzaj prowadzonej dokumentacji rachunkowej. Właściwa decyzja w tym zakresie zależy głównie od wcześniejszego wyboru formy opodatkowania.

5. Istotną pozycją we wniosku jest określenie czy księgowość będziemy prowadzić sami czy skorzystamy z pomocy biura rachunkowego. Ważne jest również miejsce przechowywania dokumentacji księgowej. Jeśli księgowość prowadzona jest samodzielnie będzie to prawdopodobnie adres prowadzenia działalności. Natomiast jeżeli księgowość prowadzi biuro rachunkowe miejsce to zależne jest od podpisanej umowy z biurem.

6. Ostatnim zagadnieniem do omówienia jest firmowe konto bankowe. Zgodnie z przepisami prawa oddzielne firmowe konto bankowe nie jest wymagane jeśli nie wykonuje się jednorazowych transakcji na kwotę wyższą niż 15.000 zł. Warto jednak rozejrzeć się na rynku za aktualnymi ofertami banków. Czasami za 0 zł możemy pozyskać takie korzyści jak porządek w transakcjach (szczególnie jeśli łączy się pracę na etacie z własną działalnością), premię pieniężną na płatności ZUS, przyjazny interfejs internetowy do szybkich regulacji zobowiązań względem US czy ZUS, itp. Dobrą opcją również jest otworzenie drugiego konta osobistego, ponieważ w większości banków nie ma opłat za prowadzenie konta i podstawowe usługi (jak wykonywanie przelewów), ewentualnie będziemy musieli zrezygnować z karty jeśli nie będziemy z niej korzystać.

7. Jeśli masz już wszystko przygotowane wypełnij wniosek i zarejestruj firmę. Jest na to kilka sposobów:

- Możesz go pobrać ze strony https://prod.ceidg.gov.pl wydrukować, wypełnić i zanieść do właściwego urzędu miasta lub gminy.

- Uzupełnić na powyższej stronie pobrać, wydrukować, podpisać i zanieść do właściwego urzędu miasta lub gminy. (ten sposób ma tę przewagę nad powyższym, że wypełniając na stronie masz do dyspozycji podpowiedzi i natychmiastową weryfikację poprawności jego wypełnienia)

- Przez system bankowości elektronicznej (mBank i PKO BP)

- Poprzez Profil Zaufany

Chcielibyśmy podziękować za dotarcie do końca tego poradnika. Mamy nadzieję, że artykuł był pomocny i rozwiał wiele wątpliwości związanych z zakładaniem działalności gospodarczej oraz wypełnianiem wniosku.

Pamiętaj, że niektóre profile działalności wymagają dodatkowych zgłoszeń czy ustaleń jak np. koncesji, zgłoszenie VAT, kasy fiskalnej.